Carolina Trivelli, investigadora principal del IEP, fue consultada por el diario La República acerca de la importancia de impulsar la educación financiera para garantizar la toma de mejores decisiones en medio de la crisis por la pandemia en nuestro país ►https://bit.ly/3kwgrSc

Foto: La República

El pasado 20 de agosto, el Ejecutivo aprobó la apertura de una Cuenta DNI para los ciudadanos mayores de edad. Eso facilitará el cobro del segundo bono universal.

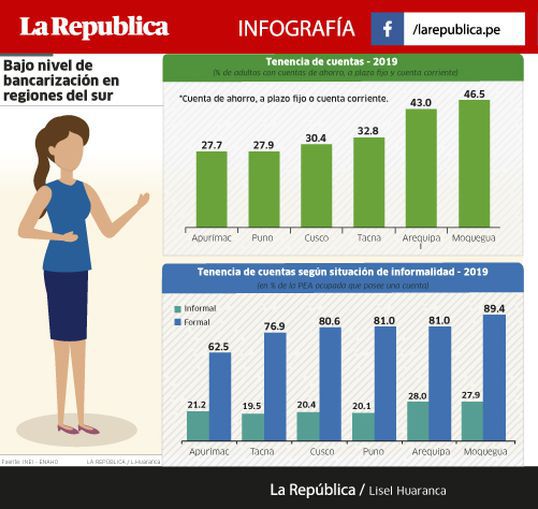

Esta medida responde a la baja inclusión financiera que se presenta en el país: solo 4 de cada 10 adultos posee una cuenta de ahorro, a plazo fijo o una cuenta corriente. En el sur del país, esta proporción es de apenas un tercio.

¿Qué es la Cuenta DNI?

La Cuenta DNI es una cuenta básica de ahorros digital que será abierta de manera gratuita y automática por el Banco de la Nación, con el apoyo de información brindada por el RENIEC.

Como lo indica su nombre, esta cuenta estará asociada al número de DNI de cada persona y podrá activarse mediante los canales de atención digitales proporcionados por el Banco de la Nación.

De esta manera, se espera que se eviten las aglomeraciones en los bancos para el cobro de los bonos. En la primera etapa del cobro del bono dieron cuenta de la baja inclusión financiera en el país.

Según datos de la Enaho, el porcentaje de peruanos adultos que posee una cuenta es de 40.4%; en las regiones del sur. Moquegua y Arequipa presentan la mayor tenencia de cuentas (46.5% y 43% respectivamente), mientras que, en Tacna, Cusco, Puno y Apurímac, menos de un tercio de adultos posee una cuenta en el sistema financiero.

Retos de la inclusión financiera

La alta informalidad es uno de los factores que influyen en el bajo uso de servicios financieros. En 2019, solo el 26.5% de trabajadores peruanos informales poseía una cuenta en alguna institución financiera, situación similar a la del sur del país, donde entre 19.5% y 28% de empleados informales reportó tener una cuenta. En contraste, alrededor del 80% de trabajadores formales, tanto a nivel nacional como en la región sur, sí poseía una cuenta.

Asimismo, persiste el uso del dinero en efectivo como único medio de pago. Casi la totalidad de sureños (98.2%) utiliza efectivo en sus transacciones, mientras que menos del 4% usa una tarjeta de débito o de crédito, y menos del 1% la banca por internet . Ello no solo obstaculiza la entrega de bonos sino también la erradicación de la pobreza. Al mantenerse alejados de los bancos, las personas no acceden a productos financieros adecuados; en cambio, recurren a créditos informales cuyas tasas son mucho más altas. Al respecto, Carolina Trivelli, exministra de Desarrollo e Inclusión Social, resalta la importancia de impulsar la educación financiera para garantizar la toma de mejores decisiones financieras.

Sin embargo, la baja inclusión financiera no es solo un problema de demanda, sino también de oferta. Según Martín Naranjo, presidente de Asbanc, la fragmentación territorial y la brecha de infraestructura dificultan la expansión de servicios financieros en el interior del país. Además, Trivelli recomienda complementar la ampliación de la infraestructura financiera con una mayor interoperabilidad del sistema. Finalmente, Andrea Stiglich, líder estratégica de Yape, señala la importancia de ofrecer productos financieros amigables e inclusivos que faciliten su uso.